Habiter au temps d'Airbnb : le cas bordelais

Si la pandémie a porté un coup violent à l'activité d'Airbnb, les effets de la plateforme sur l'offre de logements des métropoles semblent pourtant durables. Analyse du cas bordelais, où Airbnb vient impacter de façon significative un marché immobilier déjà très tendu.

Lancée en 2008, la plateforme Airbnb a profondément transformé l'industrie touristique dans les 190 pays et 28 000 communes françaises où elle commercialise l'offre d'hébergement de propriétaires privés. Mais au-delà de l'impact sur l'hôtellerie et les questions que soulève la sur-fréquentation touristique de certaines villes, le développement de l'offre de logements Airbnb a aussi un impact réel sur le parc de logement des territoires, aujourd'hui peu ou pas mesuré par les collectivités locales.

L’objectif n’est pas ici de faire le « procès » de la plate-forme Airbnb, ni de revenir sur les enjeux juridiques et fiscaux de son développement déjà largement discutés par ailleurs, mais de tenter de mesurer ses conséquences sur le parc de logements et les parcours résidentiels, au travers de l'exemple bordelais.

Les deux modèles d'Airbnb

Si l'offre parait homogène, le listing des hébergements proposés sur la plateforme regroupe en réalité des natures de logements très différents, qui ont évolué progressivement avec le développement de la plateforme et la professionnalisation d'une part croissante des loueurs.

Initialement, la plateforme visait à générer des revenus complémentaires pour les habitants de logements qui disposaient de place : une chambre en trop, de la place dans le salon ou un logement inoccupé pendant les vacances. Le nom originel de la plateforme témoigne d'ailleurs de ce positionnement : "Air bed and breakfast". L'idée était de permettre à tout un chacun de proposer un matelas gonflable et un bol de céréales, comme alternative à une offre hôtelière saturée et chère. Ce modèle "originel" permet à la fois de valoriser une ressource matérielle inutilisée (la chambre en trop, le logement vide pendant les vacances), de générer un revenu complémentaire à l'occupant du logement (qu'il soit propriétaire ou locataire) et de proposer une offre hôtelière alternative sans construire. Un modèle qui est donc globalement vertueux encore aujourd'hui mis en œuvre par une partie des loueurs présents sur Airbnb, et qui n'a surtout pas d'impact structurel sur le parc résidentiel.

Mais l'écart de rentabilité très important entre les locations touristiques et le marché locatif résidentiel a généré le développement d'un autre modèle pour Airbnb, qui dédie exclusivement le logement aux locations saisonnières. Derrière ce type de fonctionnement, il peut y avoir des modes d'organisations très différentes : propriétaire qui renonce au marché locatif résidentiel "ordinaire" pour louer directement son logement sur la plateforme, professionnels qui achètent ou louent plusieurs biens immobiliers pour les mettre sur Airbnb, gestion des mises en location par des prestataires spécialisés... Ce type de location porte généralement sur des logements entiers, mais certains loueurs divisent aussi de grands logements en louant séparément les différentes chambres, se rapprochant d'autant plus d'un modèle hôtelier. Mais derrière cette diversité, il y a un point commun structurant : le logement est exclusivement dédié à l'hébergement touristique, et disparaît donc du marché locatif résidentiel.

Dans des territoires attractifs et tendus, la réduction du parc locatif ordinaire peut avoir des impacts très structurants : il est donc important de mesurer le nombre de logements qui basculent vers le parc d'hébergement touristique afin d'évaluer l'effort supplémentaire que la filière de la production de logements doit consentir pour compenser cette perte : collectivités locales et aménageurs publics pour la mobilisation du foncier, opérateurs pour le développement de nouveaux programmes de logements...

Analyse du cas bordelais

En France, les regards sont bien entendu focalisés sur Paris, une des destinations les plus importantes de la plateforme. Une ville comme Bordeaux est pourtant aussi très attractive pour Airbnb, et connait une forte tension sur son marché locatif. La mesure de l'impact de la plateforme sur le marché locatif résidentiel y est donc particulièrement intéressante.

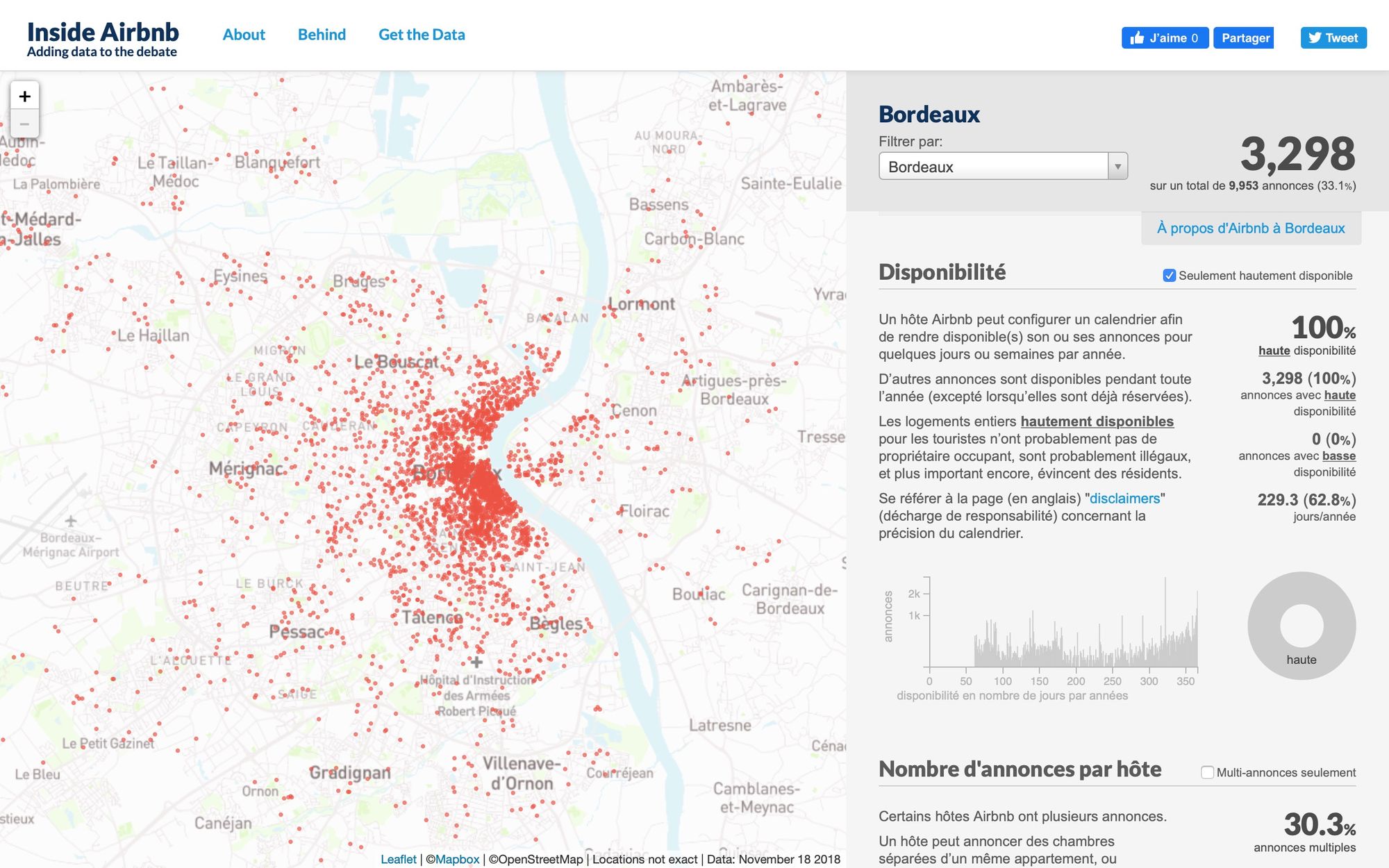

Airbnb ne diffusant que des informations parcellaires, les seules sources de données mobilisables sont issues de sites militants qui agrègent des informations collectées directement sur la plateforme (scrapping). Ces données ne sont donc ni officielles ni vérifiées, mais font toutefois l'objet d'un protocole de collecte suffisamment transparent et robuste pour être exploitées pour une analyse globale, à défaut de données transmises par la plateforme. Le site InsideAirbnb analyse ainsi l'offre d'Airbnb à Bordeaux tous les mois et met à disposition l'historique des données, permettant des analyses détaillées. Selon ces données, en mars 2020, près de 8.200 logements entiers étaient proposés par AirBnB sur Bordeaux Métropole, contre 7.300 en avril 2019 (soit + 12% d’augmentation) : ce phénomène continue donc à s’accélérer.

Parmi ces logements, aucun élément ne permet de distinguer strictement ceux loués occasionnellement sur la plateforme (et donc demeurant la résidence principale d'habitants de la commune), de ceux qui lui sont dédiés (et ont donc disparu du parc résidentiel ordinaire). Mais la recherche de logements entiers proposés à la location plus de 60 jours par an permet une estimation relativement précise, puisqu'il est peu probable que ces derniers soient des résidences principales. Ce type de logement représente 40 à 45% des logements entiers présent sur la plateforme, et leur volume est en progression depuis 1 an (+18% par rapport à avril 2019).

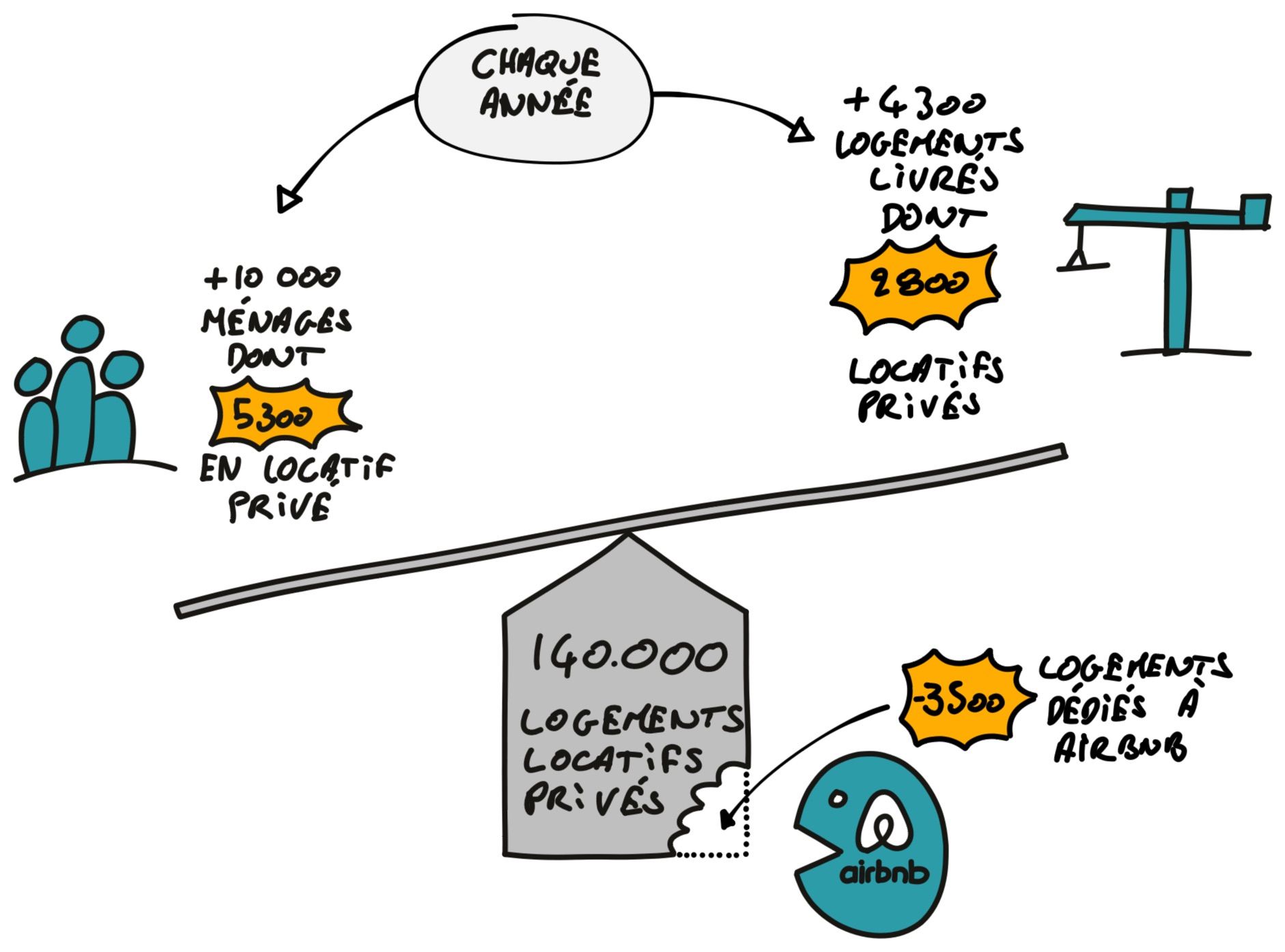

Ce sont donc plus de 3500 logements qui sont soustraits du parc locatif privé de Bordeaux Métropole (soit 2 à 3% d'un parc de 140 000 logements) en 2020, soit 500 de plus que l'année précédente. A titre de comparaison, la promotion immobilière livre depuis 2015 environ 4300 logements chaque année, dont 2850 logements locatifs privés sur la métropole bordelaise. La part (croissante) de logements locatifs privés retirés du marché par Airbnb représente donc 12 à 18 mois de la production annuelle. Or celle-ci ne permet déjà pas de répondre aux besoins d'une population en croissance, avec 10 000 ménages en plus en 2016, dont plus de la moitié font le choix du parc locatif privé. Le transfert de centaines de logements du parc locatif privé vers l'hébergement touristique via la plateforme Airbnb vient donc accroître des tensions déjà très vives sur le marché, accentuant la hausse des valeurs locatives.

Quels impacts de la crise sanitaire ?

La crise sanitaire a eu bien entendu un impact massif sur l'activité d'Airbnb. Le développement de la pandémie, l'arrêt brutal du transport aérien et les mesures de confinement prises dans de nombreux pays ont provoqué l'annulation de séjours pour une valeur de plus d'1 milliard de dollars américains dans les premières semaines de la crise et une baisse de chiffre d'affaires de plus de 80%. La plateforme s'est séparée du quart de son personnel, a levé en urgence 2 milliards de dollars pour garantir sa survie et suspendu son entrée en bourse annoncée de longue date.

Mais si les impacts de la crise sanitaire restent encore difficiles à évaluer, il ne semble pas qu'elle ait à ce stade provoqué un retournement de situation et un flux significatif de retour de logements Airbnb vers le marché résidentiel. La plateforme communique sur une reprise très nette de son activité en Europe et en Amérique du Nord associée à des pratiques de voyage plus locales, et même à un dépassement des chiffres de fréquentation de l'année dernière. Les données d'InsideAirbnb pour Bordeaux Métropole semblent confirmer un maintien de l'offre dédiée avec 3298 logements entiers disponibles plus de 60 jours (et donc soustraits du marché résidentiel), au lieu de 3383 l'année dernière.

La crise sanitaire ne semble donc pas réduire les tensions induites par le développement d'Airbnb sur le marché locatif privé ordinaire. Celles-ci viennent se cumuler avec l’arrivée de 35 000 bacheliers supplémentaires dont une grande partie intégrera dans quelques jours une formation universitaire et un marché immobilier neuf déjà très contraint depuis fin 2019 (stocks de foncier épuisés, baisse des mises en vente et offre commerciale au plus bas), phénomène amplifié par la crise sanitaire (arrêt des chantiers, contraction des ventes) et le report du second tour des élections municipales.

Comprendre pour agir

Il est désormais essentiel pour les collectivités de disposer de données précises et actualisées liées à ces activités touristiques sur leurs territoires (volumes, types de biens, types d’acteurs, saisonnalités, cartographie…)

La maîtrise de ces données est en effet essentielle pour forger un cadre de régulation efficace, et surtout assurer sa mise en œuvre. Faute de cela, le cadre réglementaire actuel (même régulièrement renforcé) bute sur une méconnaissance des pratiques réelles et une incapacité à assurer une mise en application concrète auprès de la plateforme et des loueurs.

Mais comprendre ces pratiques doit aussi permettre d'adapter en conséquence les documents de planification, la stratégie foncière et la programmation des projets urbains afin de créer une offre de logements neufs suffisante pour limiter la tension sur les marchés immobiliers en partie générée par l’offre AirBnB (notamment pour les marchés locatifs privés).

Une fois de plus, la maîtrise de la donnée est la clef d'une régulation efficace d'usages aux intérêts réels pour le développement des territoires, mais dont les effets pervers sont désormais trop significatifs pour que les collectivités puissent s'en désintéresser.

Denis Tudoux (Adequation) & Sylvain Grisot (dixit.net)

Un article aussi présent sur : https://media.adequation.fr/immo/equlibre-des-territoires/habiter-au-temps-dairbnb-le-cas-bordelais

Références :

- Source de données : Inside Airbnb, INSEE RGP 2017 et données de l’Observatoire de l’Immobilier du Sud Ouest (OISO) sous maîtrise d’œuvre d’Adequation.

- How I Built Resilience: Brian Chesky of Airbnb, podcast 2020.

- "Les deux visages d'Airbnb", dixit.net 2019.

- "Réussite au bac 2020 : comment les universités vont faire face à la hausse des effectifs", l'Etudiant, juillet 2020.

- "Activité de la promotion immobilière en temps réel. Les impacts de la crise sanitaire sur les marchés du logement neuf", Adéquation 2020.

Image d'illustration : Guillaume Flandre